INTRODUCCION

Los Bancos Centrales han evolucionado hasta instituirse en autoridades independientes, dedicadas a mantener "la estabilidad de los precios y la confianza en la moneda", calificados como un "bien público fundamental".

La política económica de un país, juega el papel más importante en el control de la inflación y el rol primordial para este control lo debe asumir el Banco Central, como ente que dispone de una autonomía que permite que se impongan objetivos alternativos a los propuestos por las autoridades políticas del país.

El manejo de las políticas económicas de un país, se maneja en escenarios cambiantes, dinámicos, donde los objetivos a alcanzar pudieran ser circunstanciales, por ello es importante que las autoridades monetarias y el ejecutivo nacional, coincidan en la estabilidad de precios y control de la inflación en determinadas coyunturas, pudiendo necesitar de sacrificios de ciertos objetivos para solventar los desequilibrios en las demás variables macroeconómicas.

Existe un lazo esencial entre la estabilidad de precios y el buen funcionamiento de la democracia. La independencia de los bancos centrales es el símbolo y la condición de la confianza en su moneda de los actores económicos, tanto consumidores como productores.

A raíz del nuevo marco legal que establece la Constitución de la República Bolivariana de Venezuela(1999), el Banco Central de Venezuela fue definido con mucha precisión en términos de su naturaleza, objeto, composición y funciones.

EL BANCO CENTRAL DE VENEZUELA (BCV)

Es una persona jurídica de derecho público con autonomía para la formulación y el ejercicio de las políticas de su competencia. Es el responsable y principal autoridad económica que debe velar por la estabilidad monetaria y de precios del país. Es la única institución autorizada para emitir la moneda de curso legal del país y tiene rango constitucional; además, desde la Constitución de 1999 se reconoce su carácter autónomo e independiente de las políticas del gobierno nacional. Tiene su sede en Caracas y desde 1977 una subsede en Maracaibo.

HISTORIA DEL BANCO CENTRAL DE VENEZUELA

La proposición de crear el Banco Central de Venezuela se presenta dentro de un ambiente de grandes cambios políticos, sociales y económicos coincidentes con una situación mundial convulsionada. No sólo eran los inicios de la Segunda Guerra Mundial, sino también y por sobre todo, los comienzos del gran debate en el país sobre el rumbo político y económico que debía seguirse después de los 27 años del gobierno del General Juan Vicente Gómez.

El nuevo gobierno elaboró un plan nacional llamado Programa de Febrero que contempló una serie de medidas de política económica, entre las cuales una de las más importantes fue la de fundar el Banco Central.

Gracias a la iniciativa del Presidente de la República, General Eleazar López Contreras, y al Doctor Manuel R. Egaña, el Proyecto de Ley de Creación del Banco Central de Venezuela fue introducido a las cámaras Legislativas el 5 de Junio de 1939 y admitido a discusión en ese mismo día. El Congreso Nacional sancionó dicho instrumento legal el 13 de Julio de 1939 y el 8 de septiembre del mismo año, mediante la promulgación de la Ley publicada en la Gaceta Oficial No. 19.974, se crea El Banco Central de Venezuela.

Este hecho tuvo una enconada oposición por parte de sectores nacionales conservadores, que no entendían los cambios experimentados tanto a nivel internacional como a nivel nacional. Consideraban que era una amenaza para la estabilidad monetaria de la nación, dada su asociación con el peligro de un fácil e incontrolable financiamiento del gasto público por parte del Banco Central. De tal confrontación surgieron demandas fallidas de inconstitucionalidad del proyecto después de promulgada la Ley por el Congreso Nacional, en medio de una polémica recogida en los medios de comunicación, así como también la resistencia de un sólo banco comercial para cumplir con la nueva legislación, que establecía la centralización y exclusividad de emisión de billetes por el BCV y la obligación de los bancos privados de entregar el oro que respaldaba sus billetes en circulación.

La emisión y circulación de billetes en todo el territorio nacional era derecho exclusivo del Banco Central. El BCV sólo podría poner en circulación billetes y monedas: mediante la compra de oro, de divisas y de la realización de las operaciones de crédito, especificadas en la ley, con los bancos y con el público. Los billetes del Banco Central eran convertibles en moneda legal venezolana, en barras de oro o en letras o giros a la vista sobre fondos depositados en el exterior. El Banco estaba obligado a respaldar el 50 por ciento de los billetes emitidos en oro amonedado, nacional o extranjero y en barras depositadas en sus propias bóvedas o en custodia en bancos en el exterior, así como en depósitos a la vista en bancos foráneos.

La Ley del BCV ha experimentado reformas a lo largo de la historia; en 1943, la fallida de 1948, las de 1960, 1974, 1983, 1984,1987, 1992, 2002, 2005 y la reciente publicada en Gaceta Oficial Nro. 39.301 de fecha 06 de Noviembre de 2009.

El marco normativo actual se ha adecuado a las nuevas concepciones y corrientes existentes en la Banca Central de un mundo globalizado, donde las instituciones de este carácter valoran la autonomía como una manera de enfrentar los grandes cambios que han ocurrido y que siguen ocurriendo en la esfera financiera, bancaria y monetaria de un modo integrado. Es decir, sobre el BCV recae una tarea muy bien delimitada con relación a tres variables o medios: el dinero, el crédito y la tasa de cambio, con miras a contribuir al logro de tres supremos objetivos: la estabilidad de la moneda, el equilibrio económico y el desarrollo ordenado de la economía.

Las transformaciones en la misión y filosofía del Banco Central vinieron acompañadas con cambios en los espacios y edificaciones, dada la complejidad de las funciones, así como la expansión de su influencia y cobertura, que implicaron la proyección de ellas sobre la sociedad. Además al convertirse en un sujeto de la sociedad financiera internacional, debió alternar con instituciones o centros de poder económico albergados en espacios cónsonos con la función que desempeñan. Es decir la imagen tanto hacia el interior del país y hacia el exterior, habría de tener rasgos trascendentes asociados a su misión pública.

ORGANIZACIÓN Y ORGANIGRAMA.

El diseño de organización del Banco Central, contempla que cada nivel organizativo participa en la creación de las condiciones internas para obtener un funcionamiento coordinado, óptimo y eficiente.

• Directorio: Ejerce la suprema dirección del Banco, velando por el cumplimiento de los objetivos del Banco Central de Venezuela, con el apoyo en la información cabal, veraz y oportuna que le suministre la Administración por propia iniciativa, o a solicitud de los miembros del Directorio.

El Directorio del Instituto tiene atribuciones que le confieren la Ley del Banco Central de Venezuela, que son las siguientes: a) formular y ejecutar la política monetaria; b) participar en el diseño y ejecutar la política cambiaria; c) autorizar la actuación del Instituto en materia de emisión y circulación de especies monetarias, así como de producción de especies valoradas; d) definir la dirección estratégica del Banco; y asegurar la efectividad interna de la gestión administrativa del Instituto.

• Presidencia: Es la primera autoridad representativa y ejecutiva del Banco, miembro del Directorio y su Presidente, y se dedica en forma exclusiva a las actividades de dirección y administración del Instituto.

El Presidente del Banco Central de Venezuela tiene las siguientes funciones: a) dirigir el Banco, administrar sus negocios y ser su vocero autorizado. La vocería del Banco y del Directorio puede ser ejercida por un Director, previa autorización del Presidente; b) representar al Directorio y convocar y presidir sus reuniones; c) ejercer la representación legal del Banco, salvo la representación judicial, la cual recae en el Consultor Jurídico o sobre los apoderados designados por el Directorio; d) representar al Banco Central de Venezuela en las instituciones y organismos nacionales e internacionales en los que se prevea su participación; e) velar por el cumplimiento de la Ley del Banco Central de Venezuela, la legislación relacionada con el Banco y las decisiones del Directorio.

• Primera Vicepresidencia Gerencia: Le corresponde asistir a la Presidencia, ejercer las funciones que ésta o el Directorio expresamente le deleguen y acude a las reuniones del Directorio, con derecho a voz y sin voto, donde cumple la función de Secretario del Directorio. Su cargo es de dedicación exclusiva.

El Primer Vicepresidente Gerente tiene las siguientes funciones: a) informa a la Presidencia y al Directorio sobre la situación general de la gestión interna del Banco, dentro del ámbito de su competencia, así como, de cualquier otro asunto que le haya sido delegado, relativo a la administración del Instituto; b) suministra las orientaciones y establece los mecanismos de coordinación necesarios para lograr la ejecución de las funciones del Instituto, de acuerdo con las políticas y normas vigentes, y evalúa la gestión y decisión adoptada; c) recibe la cuenta y asesoría de los Vicepresidentes y Gerentes bajo su adscripción; d) asiste a la Presidencia en la administración del personal del Banco; colabora con la Presidencia en los trabajos relacionados con la formulación del Plan Estratégico Institucional y el Presupuesto Anual del Banco.

• Vicepresidencias y Gerencias: Las Vicepresidencias y gerencias tienen a su cargo las diferentes áreas técnicas del Instituto y asesoran en sus respectivas competencias, al Directorio, a la Presidencia y Primera Vicepresidencia Gerencia, según corresponda. Asimismo, ejecutan efectiva y oportunamente sus funciones y rinden cuenta de acuerdo con las decisiones adoptadas por aquéllos.

POLITICAS DEL BANCO CENTRAL

POLÍTICAS MONETARIAS

Definición:

La política monetaria es el conjunto de acciones emprendidas por el Banco Central con el propósito de regular la circulación monetaria y, a través de ella, incidir sobre el costo del dinero y la disponibilidad de crédito para todos los sectores de la economía.

Existe una política monetaria de signo contractivo cuando las acciones del banco central tienden a reducir la circulación del dinero, lo cual eleva su consto mediante el incremento de las tasas de interés. Bajo estas condiciones, se restringen la demanda de crédito y en general el gasto de la población.

La política monetaria expansiva, por el contrario, se produce cuando el banco central aplica medidas orientadas a incrementar la circulación de dinero, con lo cual aminora su costo y facilita la disponibilidad de crédito, en cuyo caso se estimula la inversión privada y el gasto de la población.

Objetivos de la política monetaria:

Luchar contra la inflación: El papel de la política monetaria consiste en mantener una adecuada proporción entre la liquidez monetaria y el nivel de actividad económico con el objeto de impedir desequilibrios que puedan alentar procesos inflacionarios.

Contribuye al crecimiento económico: En la medida en que la política monetaria crea y mantiene condiciones monetarias y crediticias favorables a la estabilidad de los precios, motiva el desarrollo de iniciativas privadas en inversión y consumo que aceleran el ritmo de actividad económica. La compatibilidad entre este mayor ritmo de actividad con baja inflación es requisito fundamental para un crecimiento económico sostenido en el largo plazo.

Ayuda a la estabilidad del tipo de cambio: Con estas medidas, la política monetaria contribuye con el objetivo general de equilibrar la balanza de pagos, asegurar la continuidad de los pagos internacionales del país y mantener la competitividad externa de la producción doméstica. Para ello es necesario contar con un nivel de reservas internacionales suficientes para cubrir las necesidades de importaciones de bienes y servicios indispensables al desempeño normal de la economía, además de ofrecer las divisas suficientes a su debido costo de oportunidad para el pago de los sectores público y privado a sus acreedores externos.

Contribuye a la estabilidad del sistema financiero y de pagos de la economía.

Los instrumentos que se utilizan en la política monetaria:

Para lograr el equilibrio entre la oferta y la demanda de dinero, el banco central emplea instrumentos que influyen directa e indirectamente sobre las reservas bancarias, las tasas de interés y las decisiones que toma la población en el manejo de sus medios de pagos, tales como monedas, billetes, depósitos a la vista y otros.

Los instrumentos de política monetaria son utilizados por el banco central de acuerdo con la naturaleza y nivel de desequilibrio prevaleciente en el mercado, y su incidencia puede ser de carácter general o específico. Las operaciones de Mercado Abierto (OMA), el redescuento, la fijación del encaje legal y la persuasión moral constituyen los instrumentos de acción más general a disposición del banco central.

Instrumento de carácter general:

La compra y venta de títulos públicos es el principal y más flexible mecanismo que tiene el banco central para ejercer el control monetario. Como estas transacciones se realizan en el mercado, se denominan Operaciones de Mercado Abierto. Cuando el banco central compra títulos a la banca entrega fondos que se agregan al dinero en circulación, aumentando así la capacidad de los bancos para otorgar préstamos. Si el banco central vende títulos, ocurre lo contrario, es decir, toma recursos del sistema financiero y limita su capacidad para ofrecer créditos.

Con la OMA el banco central incide de manera directa sobre el volumen de dinero en circulación y, de forma indirecta, sobre la tasa de interés que aplican los bancos a sus operaciones con el público. Mientras que los organismos públicos y privados emiten títulos para captar fondos destinados a financiar planes de inversión y gasto, el banco central cuando lo hace persigue absorber excedentes monetarios para garantizar el equilibrio entre la oferta y demanda de dinero. Asimismo, la racionalidad económica del sector privado conduce a ganar la menor tasa de interés posible en sus operaciones; en cambio, la racionalidad del banco central se guía por preceptos de política monetaria que van más allá de la rentabilidad de sus operaciones, aunque resguarda la eficiencia económica de su desempeño. Es admisible que el BCV incurra en pérdidas y afecte su patrimonio, si el cumplimiento de un objetivo mayor de política monetaria así lo exige. Cuando ello ocurre, le corresponde al Gobierno Nacional hacer los aportes necesarios para reponer el patrimonio del instituto emisor.

El más antiguo de los instrumentos de política monetaria es el denominado redescuento, el cual permite al banco central prestar fondos temporales a los bancos cuando presentan problemas de liquidez o no renovar los mismos cuando las condiciones económicas exigen restringir la masa monetaria. El término redescuento designa al préstamo que otorga el banco central a la banca a cambio de recibir papeles y documentos de créditos realizados por ésta a empresas públicas y privadas. La ley especifica las condiciones y características de los títulos que califican para las operaciones de redescuento. Cuando el banco central concede un préstamo, cobra una tasa de interés llamada de redescuento, la cual constituye el costo que implica para la banca solicitante pedir recursos al instituto.

Cuando los documentos que tienen los bancos no cumplen con los requisitos de calidad exigidos por el banco central para la entrega de préstamos a través del redescuento, las instituciones pueden acudir al anticipo. La operación es mucho más ágil, pero la tasa de interés aplicada es mayor, debido a la menor calidad de los documentos dados en garantía.

El otro mecanismo es el reporto, a través del cual el banco central concede asistencia financiera a un banco, a cambio de la venta temporal de títulos valores que el mismo banco solicitante del préstamo debe volver a comprar al banco central dentro de un plazo y aun precio predeterminado. Mientras el redescuento, anticipo y reporto y las operaciones de mercado abierto exigen la disposición de los bancos para ser uso de estos instrumentos, el encaje responde únicamente a la decisión del banco central. El encaje legal es el mecanismo más directo para regular las reservas monetarias de la banca. El encaje legal es una medida administrativa de la autoridad monetaria, que exige a los bancos mantener inmovilizados dentro del Banco Central una porción determinada de los depósitos del público.

POLÍTICA CAMBIARIA

Definición:

El tipo de cambio en palabras muy sencillas, es la cotización de una moneda en términos de otra moneda; Este expresa el numero de moneda que hay que dar para obtener una unidad de otra moneda, la cotización o tipo de cambio se determina por la relación entre la oferta y la demanda de divisas, en otras palabras, el tipo de cambio se determina por la relación entre la oferta y la demanda de moneda nacional con el fin de realizar las operaciones internacionales del país.

Objetivos:

Al ser el tipo de cambio una variable económica clave, la determinación del sistema cambiario es relevante y debe estar vinculada, a más de los objetivos y prioridades de política, con la eficiencia microeconómica y la estabilidad macroeconómica. En el caso de los objetivos de la política cambiaria, la elección del régimen de tipo de cambio puede estar, condicionada a controlar la inflación, a disminuir la volatilidad del producto o a incrementar la competitividad de las exportaciones.

En general, dada la importancia del tipo de cambio en la asignación de recursos y en la transmisión de las expectativas, dos serían las características básicas que debería poseer un régimen óptimo:

Reducir al máximo los movimientos bruscos, no predecibles y transitorios del tipo de cambio.

Ajustarse a sus movimientos permanentes.

Debido a que los regímenes más extremos de tipo de cambio no han cumplido con estos requisitos, la literatura teórica y la praxis han puesto un renovado interés en tipos de cambios "administrados" -bandas cambiarias- basados en la evolución de sus determinantes fundamentales, que lideren las expectativas de los agentes económicos y que sean suficientemente flexibles para acomodarse a shocks exógenos. Una política de bandas cambiarias respondería a las características señaladas al ser un esquema que pretende manejar el tipo de cambio real mediante el establecimiento de una zona objetivo en términos de paridad cambiaria. Los extremos de la banda constituyen la frontera al interior de los cuales la autoridad monetaria interviene.

Tipos de cambio:

En los tipos de cambio puede existir flexibilidad o rigidez, como un conjunto de infinitas variables dentro de los tipos de cambio, a efectos analíticos, sin embargo es necesario establecer agrupaciones "discretas", que permitan encasillar cada país con su respectivo arreglo cambiario dentro de grupos y sub-grupos. El FMI clasifica los arreglos cambiarios entre grandes grupos y sub-grupos como se detallan a continuación:

Regímenes fijos:

Comprenden aquellos arreglos cambiarios en los cuales el tipo d cambio esta ordinariamente "Enganchado" a otras monedas y solo es modificado de forma discrecional y poco frecuente en circunstancias extraordinarias.

Estos suelen sub-dividirse en tres dependiendo en primer lugar de si el país emite su propia moneda y en segundo lugar de si la referencia es una divisa individual o a una cesta de divisas.

1.1 Uniones Monetarias:

Es cuando el país renuncia a la emisión de moneda propia, con lo cual el tipo de cambio desaparece como variable.

1.2 Enganche a una moneda individual:

Es cuando el país de origen engancha su moneda a la de un país importante, que usualmente es el principal socio comercial, así mismo existen formas duras y blandas de enganche, por ejemplo cuando el tipo de cambio se ancla a través de una junta monetaria a la emisión de manera local, se le cono ce como dura; al contrario de blanda que es cuando a pesar de que se realizan arreglos para que el cambio se mantenga fijo, se realizan revisiones y ajustes por las autoridades según convenga.

1.3 Enganches a una cesta de Monedas

Son arreglos fijados en relación a un conjunto de monedas de los países con la que se realiza la mayor porción de intercambio comercial.

Regímenes de Flexibilidad Limitada:

Son arreglos cambiarios en los que el tipo de cambio puede variar dentro de ciertos márgenes de fluctuación, que han sido determinados previamente, pero donde las reglas de juego tienden a rigidizar el tipo de cambio.

2.1Flexibilidad respecto a una moneda individual:

Son regímenes intermedios, en los que el tipo de cambio está enganchado a una moneda individual,, pero goza teóricamente de zonas de flexibilidad que eventualmente son utilizadas y se detallan a continuación:

2.2 Arreglos Cooperativos:

El tipo de cambio se fija bajo márgenes bien estrechos de fluctuación y el cambio es determinado por las monedas de los países miembros del acuerdo cooperativo.

Regímenes más Flexibles:

Se incluyen aquellos regímenes de cambio donde la variabilidad y el grado de flexibilidad es muy diverso razón por la cual existen subcategorías que van de menor a mayor flexibilidad:

3.1 Ajuste según Indicadores:

Este se produce principalmente cuando las variaciones son más o menos automáticas, sobre la base de variaciones de ciertos indicadores, un ejemplo son los arreglos cambiarios, en los que el tipo de cambio es automáticamente ajustado para absorber el diferencial de inflación con los socios comerciales y preservar así un nivel constante de tipo de cambio real.

3.2 Flotación Administrada

La autoridad cambiaria, en nuestro caso el Banco Central, interviene activamente para dirigir el rumbo de cambio y afectar su nivel, cotizando periódicamente el tipo de cambio y defendiendo su paridad internacional.

3.3 Flotación independiente

Esta principalmente determinada por " Las Fuerzas Del Mercado", la cual es superior a la ejercida por la intervención oficial. Esta produce más con la intención de moderar el ritmo de variación del tipo de cambio que con la de quebrar tendencias del mercado o influir sobre el nivel del mismo.

Sistema de bandas:

El modelo de Krugman (1988) muestra cómo la adopción de una zona objetivo tiene un efecto estabilizador sobre el tipo de cambio respecto a un régimen de libre flotación, aun cuando la intervención del banco central no se produzca en forma efectiva. De hecho, bajo expectativas racionales, la sola creencia de que el banco central intervendrá cuando la cotización alcance los límites de la banda, puede revertir la tendencia del tipo de cambio.

El modelo desarrollado por Krugman descansa sobre dos supuestos básicos:

La banda es perfectamente creíble: los agentes económicos confían en que las autoridades mantendrán el tipo de cambio al interior de la banda.

La banda se defiende mediante intervenciones marginales: esto es, las autoridades cambiarias intervienen únicamente cuando el tipo de cambio observado se aproxima a uno de los extremos.

Estas características permiten que el tipo de cambio al interior de la banda tenga un comportamiento en forma de S, siendo tangente a los límites de la banda donde se espera una reversión de la tendencia. Esto sugiere que:

A medida que el tipo de cambio se aproxima al límite superior (infe-rior) la probabilidad de una intervención del Banco Central es mayor. La apreciación (depreciación) esperada gracias a la credibilidad de la banda sitúa el tipo de cambio en un nivel inferior (superior) al determinado por los fundamentos (efecto Honeymoon).

La pendiente de la curva S es horizontal en los bordes de la banda. Esto indica que la tasa de variación del tipo de cambio será menor cuando más cerca esté de los extremos. Esta característica, aunada a la ausencia de intervención intra-banda, genera que la distribución de los valores observados sea bimodal y tenga forma de U. Es decir, el tipo de cambio permanecerá más tiempo en el límite superior e inferior de la banda donde se mueve más lentamente (efecto Smooth Pasting).

En el límite inferior (superior) de la banda las expectativas son de depreciación (apreciación). Esto hace que el cumplimiento de la ecuación de arbitraje relacione elevados (reducidos) diferenciales de tasa de interés (interna menos externa) con tipos de cambio relativamente bajos (altos). (Helpman, 1994).

El cumplimiento de las propiedades del sistema de bandas dependerá, básicamente, de la credibilidad de los agentes económicos en el compromiso cambiario. En modelos con credibilidad endógena, el surgimiento o no de expectativas de realineación dependerá de la evaluación que hagan los agentes económicos de factores tales como: la volatilidad de los choques externos y su magnitud respecto a la disponibilidad de reservas internacionales, la posición del tipo de cambio al interior de la banda y la experiencia previa en cuanto a la política de intervención (Reynoso).

Si la banda no es totalmente creíble, el comportamiento de las tasas de interés ya no seguirá el sencillo razonamiento según el cual tipos de cambio relativamente altos se asocian con reducidos diferenciales de interés. De hecho, si en un determinado momento el tipo de cambio se ubica en el techo de la banda y las expectativas son de realineación, las tasas de interés podrían, más bien, mostrar una tendencia alcista con el propósito de restablecer la condición de arbitraje. Es importante hacer notar que en ausencia de credibilidad, a menor amplitud de banda, mayores serán las pérdidas de reservas internacionales ante choques en la demanda de dólares, así como también será mayor el esfuerzo estabilizador de la tasa de interés (Reynoso, 1995).

Cuando la situación del sistema financiero impide grandes variaciones de la tasa de interés, es recomendable entonces permitir una mayor fluctuación del tipo de cambio, a pesar de que esta mayor variabilidad pueda mermar el potencial estabilizador del sistema de bandas.

EL PAPEL DEL BCV

La Constitución establece que el Estado deberá orientar las políticas macroeconómicas y sectoriales para promover el desarrollo armónico de la economía y el bienestar social, y destaca, respecto al Banco Central de Venezuela, el carácter fundamental de su actuación para la vida económica del país.

El Estado le imputa directamente al Banco Central de Venezuela, la responsabilidad de velar por la estabilidad monetaria y de precios, por lo que este debe:

“Contribuir con el Ejecutivo Nacional en la armonización de la política monetaria con la fiscal, facilitando el logro de los objetivos macroeconómicos con la creación y mantenimiento de las condiciones monetarias que se requieren para la transición y cambio estructural de la economía venezolana, y con los mecanismos necesarios que permitan minimizar sus niveles de vulnerabilidad ante las fluctuaciones externas y la volatilidad de las variables claves del sistema”.

Partiendo de este papel principal, las funciones del Banco Central de Venezuela se definen cubriendo todas las variables que competen a lo ya descrito.

El Banco Central de Venezuela define sus funciones de la siguiente manera:

FUNCIONES

1. Formular y ejecutar la política monetaria.

2. Participar en el diseño y ejecutar la política cambiaria.

3. Regular el crédito y las tasas de interés del sistema financiero.

4. Regular la moneda y promover la adecuada liquidez del sistema financiero.

5. Centralizar y administrar las reservas monetarias internacionales de la República.

6. Estimar el Nivel Adecuado de las Reservas Internacionales de la República.

7. Participar en el mercado de divisas y ejercer la vigilancia y regulación del mismo, en los términos en que convenga con el Ejecutivo Nacional.

8. Velar por el correcto funcionamiento del sistema de pagos del país y establecer sus normas de operación.

9. Ejercer, con carácter exclusivo, la facultad de emitir especies monetarias.

10. Asesorar a los poderes públicos nacionales en materia de su competencia.

11. Ejercer los derechos y asumir las obligaciones de la República en el Fondo Monetario Internacional, según lo previsto en los acuerdos correspondientes y en la ley.

12. Participar, regular y efectuar operaciones en el mercado del oro.

13. Compilar y publicar las principales estadísticas económicas, monetarias, financieras, cambiarias, de precios y balanza de pagos.

14. Efectuar las demás operaciones y servicios propios de la banca central, de acuerdo con la ley.

MARCO LEGAL:

El Proyecto de Ley de Creación del Banco Central de Venezuela fue introducido a las cámaras Legislativas el 5 de Junio de 1939 y admitido a discusión en ese mismo día. El Congreso Nacional sancionó dicho instrumento legal el 13 de Julio de 1939 en ese mismo año se creó el BCV mediante esta ley promulgada y publicada en Gaceta Oficial No. 19.974. Sin embargo, es en el año 1940 cuando inicia sus actividades, desde entonces, la Ley del BCV ha experimentado reformas a lo largo de la historia; en 1943, la fallida de 1948, las de 1960, 1974, 1983, 1984,1987, 1992, 2001, 2002 y 2005, sin considerar aún para su análisis, la última reforma vigente de fecha 06 de noviembre de 2009 según Gaceta Nro. 39.301.

Las reformas de la Ley del Banco Central de Venezuela, respondieron a exigencias internas derivadas del acelerado cambio experimentado por la nación y a las nuevas orientaciones que la banca central adoptaba en las economías más desarrolladas, las cuales resultaban de la estructuración de un nuevo orden financiero internacional.

El primer cambio significativo de la Ley del BCV se produjo en medio de la severa crisis económica de los años sesenta, cuando también por iguales razones, se adecuó la Ley General de Bancos a la necesaria transformación que imponían las circunstancias internacionales y nacionales por las que atravesaba el país y el mundo occidental. Se trataba no de modificar una ley aisladamente, sino de modernizar la legislación financiera del país como parte del proceso de cambio y transformación político institucional que daba inicio a la era de la democracia actual.

La otra reforma sustantiva que se produjo en su ley fue el 4 de diciembre de 1992, la cual incorporó el principio de la autonomía en la administración del BCV y le dio al Banco Central el carácter de persona jurídica pública de naturaleza única. Asimismo se eliminó el carácter corporativo que hasta la fecha mantenía la composición del Directorio, en su lugar, se estableció un cuerpo colegiado de siete miembros, un Presidente y seis directores, designados por el Presidente de la República por un período de seis años, que evita la coincidencia con los períodos constitucionales.

La designación del Presidente se somete a la aprobación de las dos terceras partes del Senado, mientras que la representación del Ejecutivo en el Directorio se redujo a un Director, el cual en ningún caso puede ser el Ministro de Hacienda. Otro aspecto novedoso que introdujo la reforma fue la prohibición expresa de otorgar crédito directo al Gobierno Nacional, y el establecimiento de una disposición que obliga a la República a reponer el patrimonio del Banco cuando éste incurra en pérdidas debido a la aplicación de sus políticas.

Actualmente la Ley del Banco Central de Venezuela ha sufrido su más reciente reforma, el 06 de Noviembre del 2009 entró en vigencia, la misma se analiza por separado de las señaladas en los cuadros siguientes, considerando que es la última reforma aplicada y vigente a la fecha.

REFORMAS DE LA LEY DEL BANCO CENTRAL DE VENEZUELA

REFORMA ACTUAL DE LA LEY DEL BANCO CENTRAL DE VENEZUELA

Gaceta Oficial Nro. 39.301

06 de Noviembre de 2009

Análisis:

Artículo 48, numerales 6, 8 y 9:

En este artículo se puede apreciar la inclusión de sectores que no habían sido considerados para algunas condiciones especiales en el otorgamiento de créditos, estos sectores son los de manufactura, construcción y proyectos de exportación. Anteriormente existía un plazo no mayor de 2 años y prorrogables una vez, sin embargo, ahora queda a discreción del Directorio del Banco Central de Venezuela, lo concerniente a plazos y tasas de los créditos para todos los sectores y proyectos mencionados.

La inclusión de nuevos sectores beneficiarios de lo que reza el artículo 48, promueve áreas económicas que influyen en un crecimiento económico armónico y en el bienestar social, sin embargo, el hecho de eliminar el limite en tiempo de las condiciones especiales para otorgamiento de créditos, hace pensar que queda tal flexibilidad en los controles, que debe incidir en los cálculos para una oportuna y total recuperación de estos prestamos.

Parece ser una reforma que de acuerdo y a consideración de quien lo maneje, se puede prestar de manera positiva o negativa en lo que respecta a las funciones y el papel del Banco Central de Venezuela.

Artículo 56:

Este artículo describe todas las operaciones que el BCV puede efectuar directamente con el público:

1- Recibir depósitos de cualquier clase.

2- Ejecutar operaciones especificadas en el artículo 48 en los numerales que no tienen que ver solo con instituciones financieras.

La única reforma es la inclusión de un párrafo donde describe las operaciones del punto 2, lo cual estaba ya implícito en la anterior ley, ya que se mencionan los numerales a los que se refiere. Por tal razón, este artículo solo fue reformado para dejarlo más explicito, además de agregar que todas estas operaciones se realizan a los fines de contribuir con el desarrollo armónico de la economía nacional y asegurar el bienestar social.

Artículo 58:

El presente artículo se refiere a la compra y venta de títulos valores a mercado abierto. Los cuales de acuerdo a la anterior ley, debían ser ofrecidos por terceros, distintos del emisor, salvo los emitidos por el BCV, ahora bien, en la presente reforma se incluye en la salvedad a PDVSA, además, para dar coherencia a la reforma, eliminan la frase donde se prohíbe esta operación cuando los fines sean para financiamiento directo.

La reforma de este artículo es importante en lo que respecta a la autonomía del BCV como Institución, ya que, además que se está permitiendo el financiamiento a organismos gubernamentales, lo cual va en contra de lo que es un Banco Central, también deja claro que la oferta para la compra de títulos valores provenientes de PDVSA, deberá estar previamente autorizada por el Ejecutivo.

El Ejecutivo debe orientar las políticas necesarias para el bienestar y desarrollo económico del país, para ello, se hace necesario y preponderante la autonomía de ciertas instituciones, entre ellas, el Banco Central de Venezuela, Institución que a nuestro parecer, deja entredicho su autonomía con la aprobación de la reforma del presente artículo.

Artículo 75:

En este artículo se define lo concerniente al informe del nivel de Reservas en vez de estar sujeto a atender lo previsto en el artículo 320 de la Constitución, tal como estipulaba la Ley del BCV anterior. Aunado a esto, se decide que la entrega del informe en cuestión, podrá ser semestral; decisión a juicio del Directorio.

El artículo 320 de la Constitución reafirma la independencia del BCV, donde queda expresado entre otras cosas, la no subordinación del BCV a directivas del Poder Ejecutivo y la prohibición de financiamiento para políticas fiscales deficitarias, ahora bien, el artículo 113, el cual ya fue reformado en el 2005 y nuevamente ahora en el 2009, define la forma de manejo de las divisas provenientes de las operaciones comerciales de PDVSA y su autorización para cubrir con estas ventas de divisas al BCV, el financiamiento de sus gastos operativos, de funcionamiento y de contribuciones fiscales a los que esta obligada.

Una vez más se puede observar en la reforma del presente artículo, el peligro de la perdida de autonomía e independencia parcial del BCV.

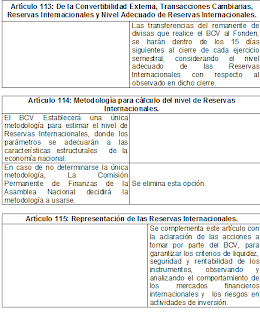

Artículo 113

Además de lo ya brevemente descrito en el análisis del artículo 75, también se refiere el artículo 113 a la transferencia del remanente de divisas obtenidas con respecto al nivel de las reservas internacionales aprobadas, informe que de acuerdo al artículo 75, podrá entregarse semestralmente, he aquí la concordancia con la reforma del artículo 113, ya que aquí se solicita que las transferencias del remanente que se diere lugar, deben realizarse en ese periodo (semestral) en el Fondo que el Ejecutivo creó para tales fines (FONDEN).

De esta manera, el Ejecutivo se está asegurando de obtener la disponibilidad de fondos provenientes del remanente de la reservas internacionales dos veces al año, del cual podrá disponer a los efectos de financiar proyectos de inversión, deuda pública y situaciones especiales y estratégicas a discreción del Ejecutivo.

Artículo 114

A excepción de los artículos anteriores, en la reforma del artículo 114, parece estarse restituyendo parte de la autonomía al BCV cuando se elimina la opción a la Asamblea Nacional de decidir, en caso de no hacerlo la Directiva del BCV, la metodología única para estimar el nivel de reservas internacionales.

Es potestad del BCV calcular esta metodología única, siendo ellos, los más adecuados y facultados para tales cálculos donde se manejan características estructurales de la economía venezolana.

Es difícil suponer que sea la Asamblea quien pudiera establecer estos criterios, considerando que sus competencias son más bien generales y de orden político y social más que económicos.

Artículo 115

Se complementa este artículo con la aclaración de las acciones a tomar por parte del BCV, para garantizar los criterios de liquidez, seguridad y rentabilidad de los instrumentos, observando y analizando el comportamiento de los mercados financieros internacionales y los riesgos en actividades de inversión. Todo esto en función de administrar eficientemente las reservas internacionales.

Con esta reforma, se responsabiliza al BCV de cuidar y atender todas las variables y criterios administrativos posibles que puedan de una u otra forma, incidir en una eficiente y acertada administración de los fondos pertenecientes a las reservas internacionales.

No hay comentarios:

Publicar un comentario

Nota: solo los miembros de este blog pueden publicar comentarios.